Die eigene finanzielle Zukunft steuern

Lernziele

Nachdem Sie diese Lektion abgeschlossen haben, sind Sie in der Lage, die folgenden Aufgaben auszuführen:

- Erklären, warum es wichtig ist, für den Ruhestand zu planen

- Treffen von Vorbereitungen für Ihre Finanzen und Ihren Nachlass

- Schaffen einer positiven Kultur rund ums Geld

Der Ruhestand kann in weiter Ferne erscheinen. Dennoch ist es wichtig, vorausschauend zu planen und für die Zukunft zu sparen – es ist nie zu früh, damit zu beginnen! Ganz gleich, ob Sie reisen, Ihre Liebsten verwöhnen, zu Ihren eigenen Bedingungen weiterarbeiten möchten oder noch unentschlossen sind – das Sparen für den Ruhestand kann Ihnen helfen, Ihre langfristigen Ziele zu erreichen (auch wenn Sie noch an diesen Zielen arbeiten).

Bereitschaft für den Ruhestand

Laut The Motley Fool gibt es viele Faktoren, die Sie möglicherweise am Sparen für den Ruhestand hindern.

- Die Lebenshaltungskosten

- Wachsende Schulden

- Überschätzung staatlich finanzierter Rentenprogramme

- Aktuelle Verpflichtungen wie Hilfe für alternde Eltern und Kinderbetreuungs-/Ausbildungskosten

- Nicht wissen, wo Sie anfangen sollen

- An "Man lebt nur einmal" orientierte Denkweise: Jetzt ausgeben, später Sorgen machen

Aber Sparen für den Ruhestand ist wichtig. Und je früher Sie mit dem Sparen beginnen, desto besser. Auf diese Weise hat Ihr Geld mehr Zeit, sich zu vermehren, und kann Ihnen helfen, einige der Herausforderungen des Ruhestands besser zu bewältigen, mit denen wir weltweit konfrontiert sind.

Die Kosten für den Ruhestand steigen. Wir leben immer länger mit zunehmenden gesundheitlichen Problemen (und in einigen Ländern mit steigenden Krankheitskosten). Regierungen kürzen Rentenleistungen und erhöhen das Rentenalter.

Was können Sie also tun? Etwas Vorbereitung und Planung kann Ihnen helfen, Ihre finanzielle Zukunft abzusichern. Bereits in Ihren Zwanzigern für den Ruhestand zu sparen, kann dank der Magie des Zinseszinses Millionen für Ihre Altersvorsorge ausmachen. Auch wenn Sie dieses Zeitfenster verpasst haben sollten, ist es nie zu spät anzufangen.

Die Magie des Zinseszinses

Laut The Balance erfolgt die Aufzinsung, wenn Sie Zinsen für Ihre Investition (wie ein Ruhestandskonto oder ein Aktienportfolio) erwirtschaften. Mit der Zeit werden immer mehr Zinsen erzielt. Mit anderen Worten, je mehr Geld Sie an Ersparnissen haben, desto schneller nimmt es zu.

Wie funktioniert das?

Penny, Jack und Jill…und ein Schneeball

Stellen Sie sich das Rollen eines Schneeballs vor. Während Sie Ihren Ball durch den Schnee rollen, wird er immer größer und größer und nimmt dabei immer mehr Schnee auf. Die Aufzinsung hat den gleichen Effekt auf Ihren ursprünglichen Geldbestand. Schlussendlich verwandelt sich das in Ihrem Ruhestandsfonds angesparte Geld in einen gigantischen Schneeball, der sich aus den Investitionen der Institution ergibt, die Ihr Konto verwaltet. Hört sich toll an, oder?

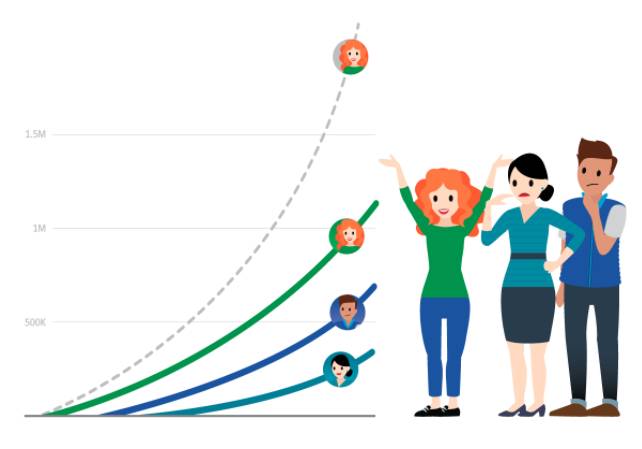

Sehen wir uns ein Beispiel an. Penny, Jack und Jill investieren jeweils 10.000 USD pro Jahr in ihren Ruhestandsfonds. Das machen sie 10 Jahre und hören dann auf. Das Geld auf ihren Konten wird im Laufe der Zeit mit einer angenommenen durchschnittlichen inflationsbereinigten Rendite von 7 % pro Jahr verzinst. Dies ist eine Schätzung, wie viel Zinsen Sie für eine Geldanlage erzielen können.

Penny hat mit 25, Jack mit 35 und Jill mit 45 Jahren begonnen. Vorausgesetzt, alle gehen mit 65 Jahren in den Ruhestand, dann sehen Sie hier, wie viel Geld sie in ihrem Ruhestandsfonds haben.

| Investor |

Alter zu Beginn der Geldanlage |

Alter am Ende der Geldanlage |

Angelegter Betrag |

Gesamtbetrag bei Eintritt in den Ruhestand (mit 65) |

|---|---|---|---|---|

| Penny |

25 |

35 |

100.000 USD |

1.201.488 USD |

| Jack |

35 |

45 |

100.000 USD |

610.775 USD |

| Jill |

45 |

55 |

100.000 USD |

310.487 USD |

Obwohl sie alle den gleichen Betrag eingezahlt haben, hat Penny viermal so viel Geld für den Ruhestand an wie Jill angehäuft, da ihr Geld mehr Zeit hatte, sich zu vermehren.

Fazit: Wenn es um das Sparen für den Ruhestand geht, ist die Zeit der beste Freund. Wenn Penny weiterhin jedes Jahr bis zum Ruhestand investiert, wird ihr Endsaldo mehr als 2.100.000 US-Dollar betragen. Fangen Sie so früh an, wie Sie können!

Für den Erfolg planen

Die Ruhestandsplanung sieht rund um den Globus anders aus. In einigen Ländern wie Großbritannien und Australien gibt es gesetzlich verpflichtende Renten- und Pensionsprogramme, während andere Länder wie die USA bei der Finanzierung der Altersvorsorge stärker auf individuelle Beiträge und betriebliche Zuschüsse setzen.

Pensionspläne und andere gesetzlich geregelte staatliche Systeme bieten ein garantiertes Einkommen im Ruhestand. In der Regel leisten Sie und Ihr Arbeitgeber während Ihrer Erwerbstätigkeit einen Beitrag zum Rentensystem. Wenn Sie dann ein bestimmtes Renteneintrittsalter erreichen, wird Ihnen das Geld ausgezahlt (Investopedia).

Dies unterscheidet sich von persönlichen Vorsorgeplänen wie 401(k), bei dem die Verantwortung für das Sparen für den Ruhestand bei Ihnen liegt und es keine garantierte Mindest- oder Höchstrente gibt, wenn Sie in den Ruhestand gehen.

Mythos in Sachen Geld: Sie müssen für den Ruhestand nicht so viel sparen.

Wenn es um das Sparen für den Ruhestand geht, sparen Sie für den Lebensstil, den Sie sich wünschen. Denken Sie über Ihren jetzigen Lebensstil nach – Reisen, Essen gehen, Golf spielen, Ihr Zuhause verschönern und vieles mehr. Wie viel davon wären Sie bereit aufzugeben, wenn Sie tatsächlich Zeit dafür hätten? Laut Forbes unterschätzen Sie wahrscheinlich, wie viel Sie für den Ruhestand benötigen werden.

Übung zum Thema Geld: Schätzen Sie Ihren Bedarf für den Ruhestand. Sehen Sie sich diesen Ruhestandsrechner an, der Ihnen hilft, Ihren Ruhestandsplan zu erstellen und auf einen sicheren Ruhestand hinzuarbeiten.

Sich selbst und Ihre Liebsten absichern

Nun, da Sie über Wissen zu einigen der großen universellen Konzepte zum Thema Geld verfügen, lassen Sie uns über einige Möglichkeiten sprechen, wie Sie sich und Ihre Liebsten finanziell absichern können.

Hier sind einige allgemeine Begriffe, die Sie für die nächsten Themen kennen müssen.

- Nachlass: Ihr gesamtes Hab und Gut (also die Summe Ihrer Vermögenswerte)

- Vermögenswerte: alles Wertvolle, was Sie besitzen und in Geld umgewandelt werden kann (einschließlich Giro- und Sparkonten, Immobilien, Schmuck, Fahrzeuge, Kapitalanlagen, Pensionen, Aktien und mehr)

- Begünstigte: die Personen, die Ihr Vermögen erben

Lebensversicherung

Eine Lebensversicherung sichert Ihre Familie finanziell ab für den Fall, dass Ihnen etwas passiert. Wie hoch die Deckungssumme sein muss, hängt von Ihren persönlichen und finanziellen Umständen ab.

Übung zum Thema Geld: Wie hoch muss die Deckungssumme Ihrer Lebensversicherung sein? Sehen Sie sich diesen Lebensversicherungsrechner an, um eine Einschätzung zu erhalten.

Nachlassplanung, Testament und Treuhänderschaft

Vorausschauendes Planen und Vorbereitungen für Ihren Nachlass können Ihnen helfen, mehr Kontrolle über Ihre Finanzen zu erlangen, und Ihnen mehr Sicherheit für den Fall geben, dass Ihnen etwas zustoßen sollte. Jeder Nachlassplan ist anders, aber die Nachlassplanung besteht oft darin, ein Testament aufzusetzen, einen Treuhänder zu ernennen, eine Vollmacht zu erteilen, rechtlichen Rat einzuholen und vieles mehr.

Es folgt eine allgemeine Übersicht über diese Elemente.

- Testament: Dieses Rechtsdokument wird erstellt, um den Nachlass nach dem Tod zu regeln.

- Notar: Dies ist die Person, die die Klauseln Ihres Testaments umsetzt.

- Treuhänderschaft: Dieser Vertrag erlaubt einem Dritten (dem Treuhänder), Vermögenswerte im Namen eines oder mehrerer Begünstigter zu verwalten.

- Vollmacht: Dieses Dokument gibt einer anderen Person die Befugnis, in Ihrem Namen rechtliche Entscheidungen zu treffen und zu handeln.

Unter "Ressourcen" finden Sie Tipps und internationale Leitfäden zur Nachlassplanung, die Ihnen den Einstieg erleichtern.

Das Vermögen verteilen

Während Sie sich mit Ihren Finanzen beschäftigen, gibt es vielleicht Dinge, die Sie noch näher beleuchten und lernen müssen, was in Ordnung ist! Wichtig ist, dass Sie sich weiterbilden und die kleinen Veränderungen vornehmen, die Ihnen helfen können, Ihr finanzielles Wohlbefinden zu verbessern.

Wenn Sie die Erfolge und Misserfolge in Sachen Geld mit Ihren Freunden, Familienmitgliedern und Liebsten teilen, kann dies dazu beitragen, eine positive Kultur rund ums Geld zu etablieren. Stoßen Sie das Gespräch zu Hause an.

Hier sind einige Tipps von Money Advice Service, wie Sie mit Ihrem Ehepartner, Familienmitgliedern und Liebsten über Gelddinge sprechen können.

- Teilen Sie Ihre Ziele für Ihr finanzielles Wohlbefinden mit, damit Sie Rechenschaft ablegen können.

- Seien Sie offen und ehrlich. Durch das Schaffen eines Dialogs wird Geld nicht zu einem Tabuthema.

- Binden Sie andere ein. Wenn Sie Ihr Geld mit jemand anderem teilen, sollten Sie diese Person unbedingt in die Gespräche zur Planung und zum Sparen einbeziehen.

Den Kurs zum finanziellen Wohlbefinden halten

Neben dem Teilen des Gelernten mit Ihrer Familie und Ihren Liebsten gibt es weitere Möglichkeiten, Ihren Kurs zum finanziellen Wohlbefinden zu halten. Hier sind einige Möglichkeiten, wie Sie Ihre Entwicklung fortsetzen können.

- Machen Sie sich mit den finanziellen Leistungen vertraut, auf die Sie ggf. Anspruch haben. Erkunden Sie Ruhestandspläne und besuchen Sie informative Workshops, um Ihre Optionen zu sondieren und Fragen zu stellen, damit Sie das Beste daraus machen können.

- Informieren Sie sich im Employee Assistance Program (EAP) Ihres Unternehmens über Ressourcen und Unterstützung – einschließlich juristischer Beratung, Finanzplanung, Stressreduzierung und mehr.

- Besprechen Sie sich mit einem professionellen Finanzcoach oder vertrauenswürdigen Finanzberater, damit Sie Ihre finanziellen Ziele jetzt und in Zukunft erreichen können.

Zusammenfassung

Ganz gleich, ob Sie sich jetzt auf Möglichkeiten zur Absicherung Ihrer Finanzen konzentrieren oder für die Zukunft planen, Geldangelegenheiten können stressig sein. Wenn Sie mehr über Geld und Finanzen lernen und kleine Verhaltensänderungen vornehmen, können Sie Ihr finanzielles Wohlbefinden verbessern und ein wohlhabenderes Leben führen. Zu welcher Maßnahme werden Sie sich also heute verpflichten?

Ressourcen

- Bericht: Die finanzielle Lage von Verbrauchern in Großbritannien (FCA)

- Artikel: 5 Gründe, warum wir nicht für den Ruhestand sparen – und warum sie alle nicht stimmen (The Motley Fool)

- Artikel: Wie Zinseszinsen funktionieren und berechnet werden (the balance)

- Tool: Zinseszinsrechner (Investor.gov)

- Artikel: Ruhestandspläne auf der ganzen Welt (Investopedia)

- Artikel: Pension im Vergleich zu 401(k) (U.S. News)

- Artikel: 3 Mythen, die Ihre Sicherheit im Ruhestand ruinieren werden (Forbes)

- Tool: Ruhestandsrechner (Bankrate)

- Artikel: 5 wichtige Schritte zur Mitgliedschaft im Klub der 401(k)-Millionäre (NerdWallet)

- Artikel: Checklist: Vorbereitung auf den Ruhestand (the Money Advice Service)

- Artikel: Nachlass (Investopedia)

- Artikel: Was ist eine Lebensversicherung? (Fidelity)

- Tool: Berechnen Ihres Lebensversicherungsbedarfs (Edward Jones)

- Website: Verwalten der Nachlassplanung (Fidelity)

- Artikel: Wie Sie 7 fatale Fehler bei der Nachlassplanung vermeiden (Forbes)

- Website: Internationale Leitfäden zur Nachlassplanung (IBA)

- Artikel: Lassen Sie uns über Geld reden (the Money Advice Service)